- Đăng nhập

- Đăng ký

“Mổ xẻ” mức định giá thị trường chứng khoán Việt Nam

Thông tin cổ phiếu DM7

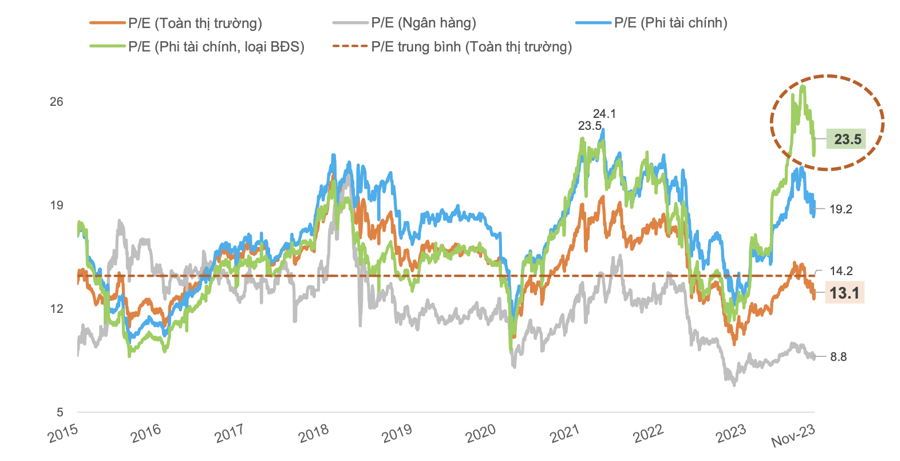

FiinGroup vừa có báo cáo định giá thị trường chứng khoán Việt Nam trong đó nhấn mạnh, sau đợt điều chỉnh gần đây đã đưa P/E của thị trường chứng khoán Việt Nam về mức 13,1x, thấp hơn mức trung bình giai đoạn từ 2015 đến nay (14,2x) và cao hơn so với P/E fwd 2023 (12,5x).

NHÓM TÀI CHÍNH ĐỊNH GIÁ RẺ NHƯNG CHƯA HẤP DẪN

Mặt bằng định giá hiện tại của thị trường chứng khoán Việt Nam đang chịu ảnh hưởng bởi nhóm cổ phiếu Ngân hàng (P/E 8,8x) và Bất động sản (P/E 12,2x). Nếu không tính hai ngành này, P/E của thị trường chứng khoán Việt Nam hiện ở mức 23,5x. Đây là mức rất cao so với lịch sử và đang là trở ngại với dòng tiền vào thị trường.

Trong ngắn hạn, đà tăng của thị trường bị hạn chế bởi dư địa hạ lãi suất không còn nhiều và đà hồi phục về lợi nhuận đang diễn ra khá chậm khi cầu tiêu dùng yếu.

Đánh giá riêng về nhóm ngân hàng, theo FiinGroup, P/B trượt 12 tháng của ngành Ngân hàng đang tiệm cận về mức -1 lần độ lệch chuẩn so với bình quân giai đoạn 2010 đến nay (1,4x). Đây là mặt bằng định giá tương đối hấp dẫn trong lịch sử, nhưng kết quả kinh doanh kém đi trong các quý gần đây và triển vọng lợi nhuận chưa thực sự khả quan khi áp lực nợ xấu gia tăng và tăng trưởng tín dụng chững lại, khiến nhà đầu tư khá thận trọng với nhóm cổ phiếu này.

Với nhóm chứng khoán, P/B trượt 12 tháng của ngành Chứng khoán đã giảm 29% so với vùng đỉnh gần nhất về mức 1,5x, tiệm cận mức bình quân giai đoạn từ 2010 đến nay. Đây là vùng định giá chưa thực sự hấp dẫn khi phần lớn thời gian P/B của ngành có beta cao này nằm sâu phía dưới mức bình quân.

Mặt bằng thanh khoản trên thị trường chứng khoán duy trì ở mức thấp là tín hiệu kém tích cực về hoạt động kinh doanh của các công ty chứng khoán, vốn phụ thuộc lớn vào hoạt động tự doanh và cho vay margin. Điều này trái ngược với Q2 và Q3/2023 khi lợi nhuận sau thuế tăng mạnh so với cùng kỳ, lần lượt 408% và 196% nhờ thanh khoản tăng cao và giá cổ phiếu hồi phục sau giai đoạn giảm sâu trước đó.

NHÓM PHI TÀI CHÍNH ĐỊNH GIÁ Ở VÙNG ĐỈNH LỊCH SỬ

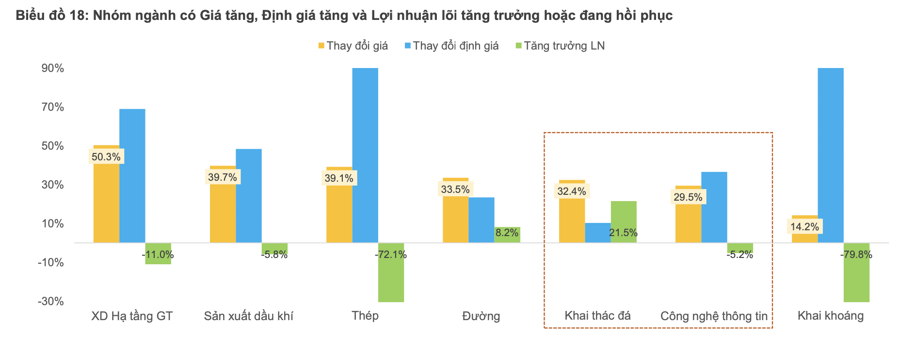

Với nhóm phi tài chính, cơ hội với nhóm ngành có định giá tăng và lợi nhuận lõi tăng trưởng hoặc đang hồi phục. Mặt bằng giá ở các nhóm ngành này tăng vượt trội hơn Vn-Index (+9,4%), đóng góp chủ yếu sự mở rộng về định giá với kỳ vọng hồi phục về hoạt động kinh doanh ở các doanh nghiệp trong ngành.

Trên thực tế, báo cáo tài chính Q3/2023 cho thấy lợi nhuận lõi ở các ngành này tăng trưởng tích cực nhờ xu hướng tăng về giá dầu và giá đường trên thị trường quốc tế do nguồn cung thắt chặt (Sản xuất Dầu khí và Đường), đà giảm của giá nguyên vật liệu thô do cầu hồi phục chậm (Thép), và đơn hàng cải thiện (Công nghệ thông tin).

Hai ngành hưởng lợi từ nỗ lực giải ngân đầu tư công của Chính phủ là Xây dựng hạ tầng giao thông và Khai thác đá cũng ghi nhận tăng trưởng lợi nhuận lõi, nhưng chưa có sự đột phá.

Ngoại trừ nhóm hưởng lợi từ diễn biến giá hàng hóa, những yếu tố hỗ trợ về tăng trưởng cho các ngành còn lại gồm xây dựng hạ tầng giao thông, Khai thác đá, Công nghệ thông tin, vẫn sẽ kéo dài trong vài quý tới và do đó được kỳ vọng sẽ tạo động lực cho giá cổ phiếu ở các ngành này.

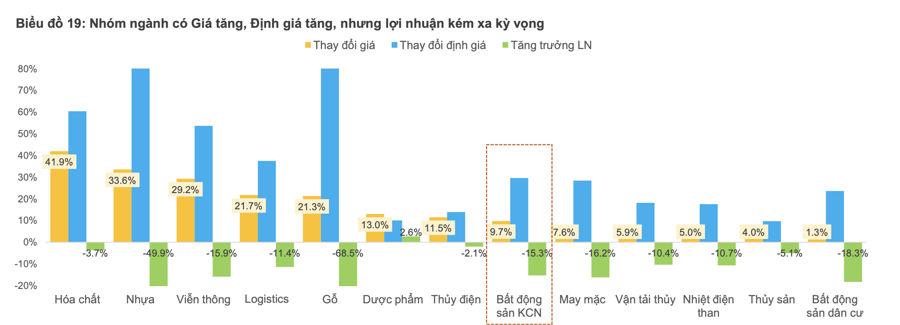

Tuy nhiên, cần thận trọng với nhóm ngành có định giá tăng và lợi nhuận chưa cải thiện như kỳ vọng. Trong đó, với Bất động sản nhà ở, giá cổ phiếu đang chịu ảnh hưởng bởi những thông tin liên quan đến việc tháo gỡ các nút thắt pháp lý, nỗ lực khơi thông nguồn vốn cho các dự án bất động sản và rủi ro thanh khoản của một số nhà phát triển BĐS lớn, thay vì tập trung vào kết quả kinh doanh của họ.

Bất động sản Khu công nghiệp doanh thu thuần và quy mô khoản mục doanh thu chưa thực hiện (được coi là của để dành của nhóm bất động sản khu công nghiệp) cùng giảm quý thứ 4 liên tiếp, cho thấy nhóm này cũng không nằm ngoài phạm vi bị tác động bởi môi trường vĩ mô bất lợi bao gồm cầu tiêu dùng yếu, rủi ro địa chính trị gia tăng.

Mặt bằng giá cổ phiếu bất động sản khu công nghiệp đã tăng gần 10% so với đầu năm, chủ yếu được hỗ trợ bởi mức tăng mạnh (+30%) về định giá. Với tín hiệu khá tích cực về dòng vốn FDI trong tháng 10/2023, Bất động sản khu công nghiệp nên được đưa vào danh sách theo dõi.

Với các ngành như May mặc, Thủy sản, Hóa chất, Logistics, Gỗ, kỳ vọng kết quả kinh doanh cải thiện nhờ xuất khẩu hồi phục vẫn chưa trở thành hiện thực khi báo cáo tài chính Q3-2023 cho thấy hoạt động kinh doanh lõi tiếp tục đi xuống với EBIT giảm sâu so với cùng kỳ.

Dữ liệu lịch sử cho thấy lợi nhuận đang tạo đáy ở các ngành này, nhưng trong bối cảnh vĩ mô hiện tại, sẽ cần thêm thời gian (1- 2 quý) để các doanh nghiệp trong ngành quay trở lại chu kỳ tăng trưởng. Do đó, khi có thêm tín hiệu cho sự hồi phục về hoạt động xuất khẩu trong thời gian tới thì đây sẽ là những ngành ẩn chứa cơ hội đầu tư.

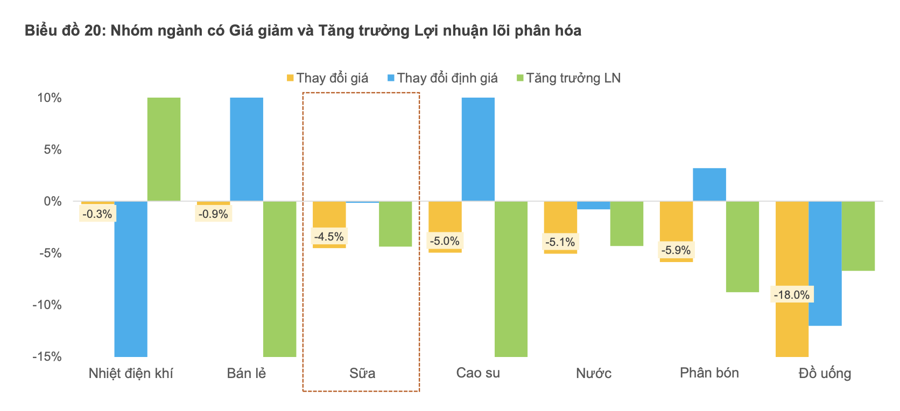

Ngược lại, không có nhiều cơ hội ở nhóm ngành đi ngược thị trường và giảm điểm. Đây là số ít ngành đi ngược thị trường chung với mặt bằng giá hiện tại đang thấp hơn so với đầu năm 2023 cho dù có hay không có câu chuyện cơ bản hỗ trợ.

Với ngành có lợi nhuận lõi duy trì tăng trưởng như Sữa và Nước thì thanh khoản kém và thiếu lựa chọn đang là trở lực chính.

Ngược lại, các ngành có lợi nhuận lõi tiếp tục suy giảm trong quý 3 và triển vọng ngắn hạn vẫn kém khả quan bao gồm Nhiệt điện khí, Bán lẻ, Phân bón và Đồ uống, thì việc chỉ số giá giảm so với đầu năm là điều có thể hiểu được, nhất là khi đang chịu áp lực bán ra của khối ngoại (chẳng hạn như với cổ phiếu đầu ngành Bán lẻ là MWG). Tuy nhiên, đây là những ngành mang lại cơ hội đầu tư khi các bất lợi về vĩ mô dịu bớt.